李秀满将与公司结束制作人合约,李秀满公司艺人

2022-09-15 21:19:27

LIKE企划是李秀满的个人公司,SM娱乐公司以提供制作为代价与LIKE企划签订劳务合同,每年支付版税。我司一直在从各个角度就与李秀满总制作人的制作合约进行探讨与商议,总制作人传达了想于今年年末提前结束

正文摘要:

LIKE企划是李秀满的个人公司,SM娱乐公司以提供制作为代价与LIKE企划签订劳务合同,每年支付版税。我司一直在从各个角度就与李秀满总制作人的制作合约进行探讨与商议,总制作人传达了想于今年年末提前结束制作合约的意愿。我们将与利益相关者对提前终止制作合约进行商讨,以找到最佳方向,我们将继续努力成长为引领Kpop文化和产业的公司。根据SM娱乐公司的公告显示,SM娱乐已经开始考虑终止合约。李秀满将与公司结束制作人合约究竟是怎么一回事,跟随小编一起看看吧。

序:李秀满的Like企划公司(Like Planning)最近向SM娱乐公司表明了提前终止制作合约的意向。LIKE企划是李秀满的个人公司,SM娱乐公司以提供制作为代价与LIKE企划签订劳务合同,每年支付版税。

9月15日,SM娱乐公司就此事发表了声明:

“大家好,这里是SM娱乐。在此发表我司对于2022年9月15日与Like Planning制作合约提前结束的探讨公示立场。

我司一直在从各个角度就与李秀满总制作人的制作合约进行探讨与商议,总制作人传达了想于今年年末提前结束制作合约的意愿。

对此,我们计划与主要利益相关者深入讨论与总制作人提前终止制作合约对我司事业的影响等,整理未来方向相关的立场,并将在之后发表。

…

我司同感于总制作人的制作能力和对整个行业的蓝图愿景,并签订了制作合约,以此取得了成就,不仅孕育了全球Kpop明星,还以此为基础发展了系统的文化技术,将Kpop传播于世界各地。

我们将与利益相关者对提前终止制作合约进行商讨,以找到最佳方向,我们将继续努力成长为引领Kpop文化和产业的公司。”

根据SM娱乐公司的公告显示,SM娱乐已经开始考虑终止合约。预计今后将通过理事会的决议决定合同是否结束。

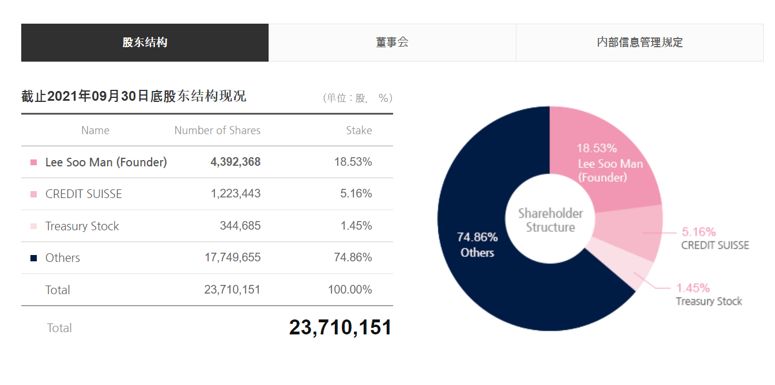

值得一提的是,李秀满“私利骗取”争议一直被指是SM娱乐需要解决的难题。根据拥有SM娱乐股份的Alline Partners资产运营透露,仅今年上半年就向李秀满支付了114亿韩元(5700万人民币),这相当于SM娱乐上半年营业利润的30%。SM娱乐每年都要给李秀满的私人公司支付非常多的钱,导致其他股东意见越来越大!

已经70岁的李秀满在很长一段时间内引领了韩国娱乐文化的发展, 但现在的处境也稍显难堪!

李秀满将与公司结束制作人合约相关阅读:

卖掉SM娱乐,李秀满走到哪一步了?

新音乐产业观察原创文章,未经授权谢绝转载

作者|满菊猩赫

不知何时起,提及韩国娱乐公司,前几年“三大一黑”的声音弱了下去,取而代之的是“韩娱四大社”。随着“一黑”Big Hit上市(后正式更名为HYBE),韩娱形成了以HYBE领头,JYP娱乐、YG娱乐、SM娱乐随后的新格局。

HYBE市值一骑绝尘,最高时超过17万亿韩元,以致于出现了四大社是“一大三小”调侃。相比而言,传统三大社中SM娱乐的衰落最为明显。尽管该公司旗下的新人女团aespa来势汹汹,出道仅11个月就登顶半百万销量,但SM娱乐最高时市值也就2万亿韩元,被后起之秀HYBE甩得远远的。

SM娱乐不能说是一败涂地,但日子也注定不好过,不然公司创始人李秀满也不至于在去年选择出售股份。一度,竞争对手HYBE也加入到了收购行列中,只不过李秀满拒绝了。

据报道,李秀满更倾心于CJ集团,去年11月不少媒体乐观地判断双方即将签订谅解备忘录(MOU),并在年内签订股票买卖协议(SPA)。但目前,双方迟迟未能完成牵手。

即使以中国农历计,证券界普遍认为的“年内交易将结束”也并未兑现。就在2022年2月25日,CJ对SM收购案进行了最新回应:“为了加强音乐内容事业,正在讨论收购SM股份及事业协同等,但还没有确定。”

难道这桩收购案还存在变数?一旦买卖敲定,又将对行业格局产生什么影响?

从风口跌落的李秀满

李秀满去年之所以起了出售股份的念头,要结合中国市场与男团NCT来看。

2016年初,一直觊觎中国市场的SM引入中资阿里巴巴,后者并不吝惜投入更多资金。然而李秀满却以担心手中股份稀释、影响其企业经营权为由拒绝。

EXO三人离队后,李秀满将占领中国偶像市场的希望放在了新男团NCT的身上,支撑起他信心的是中国的“家族饭”,这份家底可以追溯到SM的一代团。

SM是较早进军中国的韩娱公司,在目睹了1998年NRG试水内地大受欢迎后,男团H.O.T在电视、杂志和地面广告零宣传的情况下,于2000年2月1日登上号称坐不满人的北京工人体育馆。

第二天,寒风凛冽中,北京晨报挂上了“韩流入侵北京城”一行字。

当时中国大陆的人均GDP不足1000美元,仅为韩国的十分之一。当晚演唱会门票的80~600元人民币,对许多年轻人来说都是一笔巨款。

此后历经Super Junior、f(x)和EXO,凭借加入中国成员的策略与流水线式的造星机制,SM积累了忠实而庞大的家族饭,李秀满也因此赚的盆满钵满。

2015年,我国人均GDP首次突破8000美元,一批城市人均GDP均已超过1万美元。京、沪两市的常住人口与韩国大体相当,又正在放开外资演出经纪公司的持股比例限制,那里的年轻人成为李秀满眼中行走的ATM机。

2015年底,“北京爱思爱梦文化传媒有限公司”和“上海爱司爱睦文化传媒有限公司”成立,将来通过这两个公司出道的NCT小分队可以在市域范围内演出。

“考虑到EXO和今年下半年出道的NCT中国队,SM明年有望获得相当大的成长性。”韩亚金融投资的分析师李基勋曾在2016年5月公开表示。

在李秀满的构想中,NCT的两个中国小队将是风口上的猪。只是韩流东风不再,两队并行的企划一拖再拖,最终未能上天。

而最初同样瞄准中国演唱会市场的防弹少年团走了另一条路,绕道欧美、红回韩国。两相对比,前疫情时代的NCT备受质疑,晚些出道的威神V也未在中国偶像市场打开局面,以致于粉丝将李秀满对他们的寄语“划时代男团”中的“划”自嘲式地解读为“糊啊”。

不少家族饭一边直言李秀满是老糊涂,一边给NCT戴好“赔钱货”的帽子,直到2020年3月初NCT 127凭借《英雄》一曲大火,才有粉丝激动地喊道:“划,红了!”

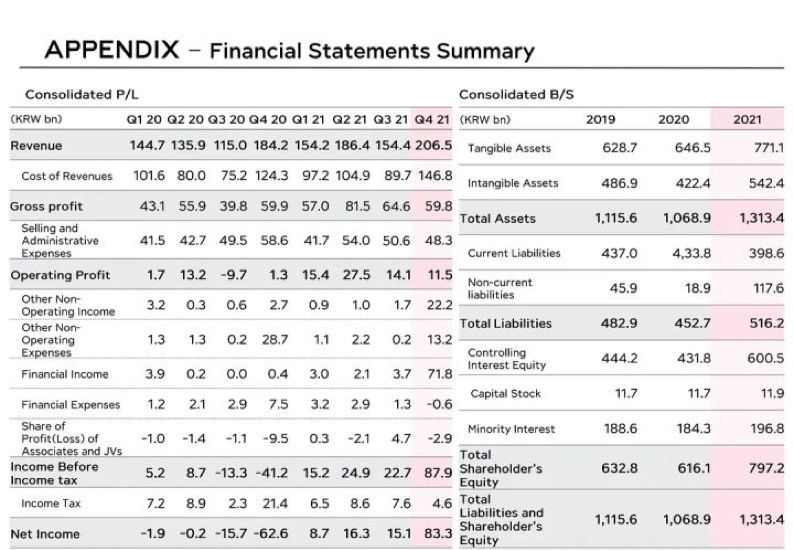

但好景不长,一年后的3月底,公司2020年财报一出,只是副业亏损、公司主业依旧坚挺的泡沫被无情戳破,不少家族饭失望不已,谁来为母公司300亿韩元赤字、集团803亿韩元净亏损买单?毫无疑问,NCT是“吸血鬼”成了他们情绪宣泄的出口。

也就是那时,这位七旬老人有意出售SM公司股份的消息,开始在意向企业内流传开来,并在5月被韩媒公开,震惊了大半个饭圈。

强强联合为何迟迟未定?

能坐在李秀满谈判桌对面的公司屈指可数,Naver纯粹是哄抬价格,HYBE试探不成也很快放弃,真正坐上桌谈了的只有Kakao和CJ ENM。

Kakao娱乐与SM率先进行了多轮谈判,不过双方在交易价格和细节上意见不一,后面又由于舆论对Kakao垄断的批评而没了下文。

在《寄生虫》的金主李美敬的推动下,CJ ENM成为SM最有希望的买方。双方在第四季度围绕价格、李秀满的合并提议等展开了漫长的谈判。

价格并非谈判重点,双方对李秀满股份价值6000亿到7000亿韩元很快达成共识。

重点是目前在SM并无职务的李秀满有意重返一线,参与包括CJ ENM音乐事业部在内的经营,甚至提出了将CJ ENM音乐事业部拆分为新公司、再将SM娱乐与其合并的讨论方案。

这样一来,合并后的公司所有权和经营权将进行分离,母公司CJ ENM理所当然地拥有所有权,李秀满则出任新法人的负责人。

CJ为建立符合卖方李秀满提出的交易结构倾注了心血,并且已经在最迟去年10月下旬传达了收购SM娱乐公司的谅解备忘录(MOU)草案。熟悉CJ内部情况的相关人士表示:“毫不夸张地说,同时满足价格和李秀满需求的地方只有CJ ENM”。

只是在这之后,双方未能再进一步。

签订MOU披露与否并非韩国上市公司的公示义务,两家公司在尘埃落定的SPA公示前有权拒绝对外披露更多信息,甚至目前也无法确定双方是否已经签订MOU。

CJ ENM音乐部门去年的销售额为2819亿韩元,占整个公司的近8%,拆分阻力不大。关键问题是CJ ENM现在面临的资金压力。

继去年11月以7.75亿美元收购了制作电影《爱乐之城》的Endeavor Content公司后,子公司CJ Live City在京畿道建设的大型公演场馆也需要CJ ENM在未来三年内追加投资。

而且集团的电影事业由于疫情缘故一直萎靡不振,因此在CJ ENM收购Endeavor后,有人提出了CJ放弃收购SM娱乐的可能性,CJ只是表示这两笔收购案是同时推进的。

也有人猜测CJ ENM将通过出售游戏公司Netmarble股份确保所需资金,不过CJ 方面对外称“还没有具体确定SM娱乐的收购或资金筹措方式。”

时机为至也好,资金压力过大也罢,去年NCT销量大进步、aespa上升势头不减,SM业绩回暖,创下了7015亿韩元销售额、1233亿韩元净利润的新纪录。这种情况下,李秀满是否愿意继续出让SM娱乐的所有权,恐怕也要打上问号。

如果一切顺利,上述问题都得以解决,那么CJ ENM与SM的这桩门当户对的“联姻”,从订婚到领证还有最后一关,即韩国公平交易委员会的“婚检”。

该机构目前对SM这样的大型企划社和CJ ENM等大企业的“成婚”态度并不明朗,加之文在寅政府的继任者未定,更是为事件的后续走向增添了不确定性。

变化总比计划快?

韩国有限的娱乐历史中,并无大型企划社将公司最大话语权交于财团的先例。

如果非要说有,那么发迹前的JYP有过一次不太成功的卖身史。2001年8月韩国第二大门户网站Daum曾以35亿韩元收购了JYP娱乐50%的股份,成为了后者的最大股东。

与李秀满将股份卖掉后反向合并收购公司的一部分事业部不同,JYP的创始人朴振英在出售后还留有33.77%的股份。不过逻辑是类似的,朴振英出让最大股东地位,皆因他对以互联网为中心的娱乐事业扩张非常信任。

他在当时认识到平台和UGC的重要性,一方面寄希望于粉丝能够参与部分内容的生成进而反哺偶像,另一方面试图通过Daum的视频服务tvPod等途径吸引大众视线。

然而,Daum和JYP娱乐的结合并没有达到他们所期待的结果。粉丝二创是个稀罕事,与定位为全球平台的YouTube不同,韩语视频网站也很难给当时的JYP艺人赋能,最终以Daum在2006年2月全额有偿减持JYP娱乐公司的股份告一段落。

相比而言,2020年代的CJ并购SM要比二十年前Daum和JYP娱乐的合作强太多。

对于拥有Mnet、KCON等平台、渠道但缺少标志性艺人IP的CJ ENM来说,收购SM对于总销售额中不到10%的音乐事业部意义重大,不仅一举确保已经具备全球粉丝基础的大量艺人IP,之后还能够利用艺人IP创造附加价值。

从SM的立场来看,近年公司以偶像内容为核心的发展遭遇瓶颈,买方不仅提供了能够利用艺人IP的流通渠道,还将公司将扩张到除音乐领域以外的各种内容市场,卖身于CJ或许就是一个赶超竞争对手HYBE的捷径。

从李秀满及其亲信的角度来说,买方出价高、肯放权,本身是一个综合性的娱乐帝国,拥有数不清的业务分支,能在合并后的新公司担任负责人,扩大自己在音乐以外更广泛领域的话语权,也是他一直所希望的。

与同为延世大学出身的朴振英·李在雄(前Daum代表)失败案例相比,李秀满有点像韩国娱乐界的乔布斯,如果说待售的SM相当于音乐领域的皮克斯动画,那买方CJ ENM更像是想要买下皮克斯的韩版迪士尼。

一旦交易完成,往后几年,韩娱四大社将分属两大阵营:CJ系的SM、Naver系的HYBE和YG,以及“端水大师”JYP。考虑到JYP与CJ多年来的良好关系,以及与SM合营粉丝平台Dear U、线上付费演出平台Beyond LIVE,也可将JYP视为CJ系。

去年也是2016年入局的中资撤出K-POP界的一年。YG娱乐的中资股东只剩下腾讯,微影已经离场。

2021年第一季度之后,阿里巴巴从SM公司官网上的股东现状图表中悄无声息地消失,目前SM娱乐在中国的战略合作方是腾讯音乐娱乐集团。自2019年2月1日起,SM旗下艺人BoA、东方神起、少女时代、Red Velvet、NCT等组合及艺人作品在QQ音乐、酷狗音乐、酷我音乐上架。

作为一个韩国人,李秀满的内心深处比中国人还希望中国人有钱,以让他享受人均GDP一万美元风口的时代红利,令SM可以在2020年500亿人民币规模的中国偶像音乐市场蛋糕上大快朵颐。

然而,变化总比计划快,泡沫被现实无情戳破后,SM眼见西边无望,只能押宝于“闯美”。为此,李秀满像挑选练习生一样,开始了对收购公司的“海选”。到目前来看,最“上镜”的是同样盯上美国市场的CJ集团。

只是从去年开始的CJ ENM·SM娱乐公司收购合并案至今尚未得出定论。很多人期待二者合并后的协同效应,但也有很多人担心交易一直延期,或者韩国公平交易委员会不批准。

CJ ENM在2月25日的回应中决定到最晚2022年5月25日再次公示收购进展。

-全文完-